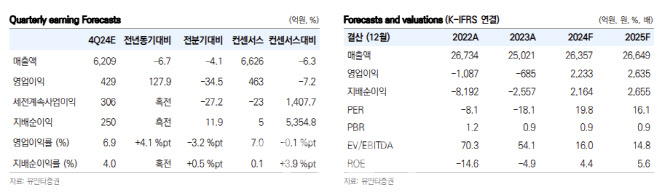

[이데일리 신하연 기자] 유안타증권은 넷마블(251270)에 대해 구조적인 비용 효율화와 다양한 장르의 신작 출시를 통해 내년에도 올해와 같은 매출 증가가 가능할 것으로 전망했다. 목표주가 7만원과 투자의견 ‘매수(BUY)’는 유지했다.

이창영 유안타증권 연구원은 25일 “넷마블은 비용 효율 노력으로 인건비 3.6% 감소를 포함해 3분기 누적으로 전년 동기 대비 전체 비용은 4.6% 감소한 반면, 매출액은 ‘나혼렙’ 흥행 등으로 9.7% 늘어 인당 생산성이 증가했다”며 이같이 밝혔다.

인위적인 구조조정이 쉽지 않은 국내에서 신규인력 채용을 제한하는 방식으로 인건비 감소를 시현했다는 설명이다.

이 연구원은 “30%의 높은 모바일플랫폼 수수료 절감을 위해 수수료가 저렴한(약 7.5%) PC게임 비중 증가를 유도하여, 매출액 대비 지급수수료율을 지난해 3분기 누적 39.6%에서 올해 3분기 누적 35.5%로 4.1%포인트 감소시켜 비용 효율화의 주 원인이 됐다”고 분석했했다.

그러면서 “이러한 구조적인 비용 효율화로 향후 신작 흥행 시 과거 대비 높은 영업이익 레버리지를 실현할 수 있을 것”이라고 덧붙였다.

2025년 전망에 대해서는 “다양한 장르의 9종의 자체개발 신작과 퍼블리싱 게임 1종을 출시할 예정이며 국내 게임사 중 가장 많은 신작게임 출시가 계획돼 있다”고 짚었다.

이어 “지난 지스타에서 공개된 세계최고의 메가 IP인 ‘왕좌의 게임 : 킹스로드’, ‘몬길:스타 다이브’와 다중접속역할수행게임(MMORPG) 장르인 ‘The RED:피의 계승자’, 2024년 글로벌흥행 게임 ‘나혼렙’의 콘솔/PC(STEAM) 출시 등이 2025년 동사의 새로운 성장원이 될 것으로 기대된다”고 말했다.

다만 ‘나혼렙’의 예상을 하회한 매출 감소를 반영해 목표주가는 유지했다.

|

| [유안타증권 제공] |

3 weeks ago

4

3 weeks ago

4

![트레저 내년 플랜 나왔다..양현석 "YG 새 데뷔 아이돌도 공개"[공식]](https://thumb.mtstarnews.com/21/2024/12/2024120209091479625_1.jpg/dims/optimize/)

![‘10안타 9득점’ 타선 응집력 앞세운 일본, ‘미리보는 결승전’서 대만 제압…국제대회 27연승 질주! [프리미어12]](https://pimg.mk.co.kr/news/cms/202411/23/news-p.v1.20241123.412a03f6ae18450291150c4e6a78d0d6_R.jpg)

English (US) ·

English (US) ·