[이데일리 김응태 기자] 한화투자증권은 13일 삼성전자(005930)에 대해 올해 하반기 실적 모멘텀이 기대되는 가운데, 자사주 추가 소각 카드 및 경쟁사와의 밸류에이션(실적 대비 주가) 차이를 고려하면 주가가 상승할 여지가 있다고 분석했다. 이에 투자의견 ‘매수’를 유지하고, 목표주가는 7만3000원에서 7만9000원으로 상향 조정했다. 전날 종가는 5만9500원이다.

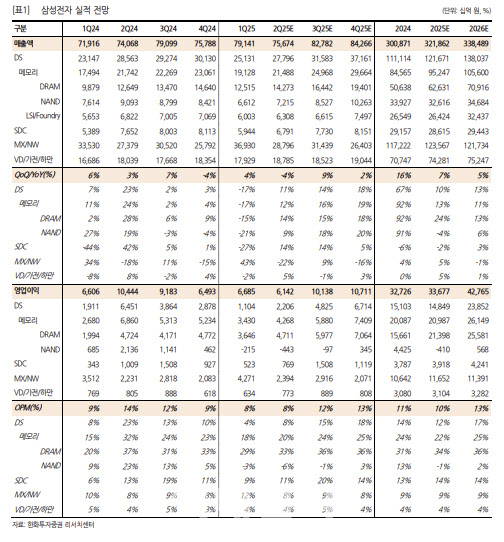

김광진 한화투자증권 연구원은 “삼성전자의 올해 2분기 매출액은 전분기 대비 4% 감소한 75조7000억원, 영업이익은 8% 줄어든 6조1000억원을 기록할 전망”이라고 밝혔다.

반도체(DS) 부문 이익이 범용 D램 가격의 전반적인 상승으로 전분기 대비 개선되겠지만, 환율 하락에 따른 부정적 효과와 HBM3E(고대역폭메모리) 12단 시장 진입 지연에 따른 출하량의 제한적인 증가, 파운드리 적자 개선 지연 등의 요인으로 이익 개선이 제한적일 것이란 분석이다.

다만 올해 2분기 실적이 저점을 기록한 뒤 하반기에는 개선 흐름이 두드러질 것으로 봤다. 범용 D램 공급 제약이 심화하며 가격 상승이 기대된다는 근거에서다. 김 연구원은 “현재 범용 D램 시장은 D5와 D4 모두 생산능력 한계와 종산 이슈로 공급 측면에서 제약이 심화하고 있으며, 이에 따라 하반기 가격 강세가 지속할 것”이라며 “삼성전자는 경쟁사 대비 상대적으로 범용 D램 생산에 여유가 있는 만큼 기회가 될 것”이라고 진단했다.

HBM3E 12단에서의 성과가 예상되는 점도 호재로 꼽았다. 김 연구원은 “애초 목표 대비 엔비디아향 진입이 지연되면서 올해 시장 기회를 많이 놓친 점은 아쉬우나, 연내 진입이 불투명할 수 있다는 시장의 우려는 다소 과도하다”고 말했다.

이어 “특히 삼성전자가 경쟁사 대비 공격적인 가격 정책을 가져갈 경우 엔비디아의 HBM 벤더 다변화 필요성과 맞물려 유효한 판매 전략이 될 수 있다”며 “하반기 중 벤더 진입, 내년 시장에서 유의미한 점유율 확보 기대된다”고 밝혔다.

1 day ago

2

1 day ago

2

!["후회 안하려면 지금 사야해"…악재에 비명 지르던 종목 '반전' [종목+]](https://img.hankyung.com/photo/202506/99.38702845.1.jpg)

![공매도 '10조' 뚫었는데…주가 상승에 속타는 개미들 결국 [한경우의 케이스스터디]](https://img.hankyung.com/photo/202506/ZA.40807122.1.jpg)

![중동전 터졌지만, 골드만 "유가 안 오른다" [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202506/01.40815575.1.png)

![천하람 “국민의힘, 죽어버린 나무…물 줄 필요 있나” [정치를 부탁해]](https://dimg.donga.com/wps/NEWS/IMAGE/2025/06/02/131732216.1.jpg)

![조승래 “지귀연 판사 제보 여러건…법원-공수처가 확인해야” [정치를 부탁해]](https://dimg.donga.com/wps/NEWS/IMAGE/2025/05/19/131636504.1.jpg)

English (US) ·

English (US) ·