[이데일리 마켓in 김성수 기자] 태영건설(009410) 경영정상화 계획이 진행 중이지만 반포 주거복합시설(도시형 생활주택, 오피스텔 및 근린생활시설) 개발사업이 여전히 ‘올스톱’ 상태다.

시공을 맡은 태영건설이 워크아웃에 돌입한 사실이 기한이익상실(EOD) 사유에 해당하는 만큼 이 사업을 지속할지를 대주단이 협의해왔었다. 다만 시공사도 바뀌지 않았고, 일부 대주단은 공매를 원하는 등 현재까지 사업 정상화가 이뤄지지 않았다.

시공사 워크아웃에 EOD…일부 대주단 공매 원해

12일 부동산업계에 따르면 서울 서초구 반포동에 주거복합시설(도시형 생활주택, 오피스텔 및 근린생활시설)을 짓는 개발사업은 시공사 태영건설의 워크아웃 이후로 여전히 ‘올스톱’ 상태에 있다.

|

| (자료=이스턴개발) |

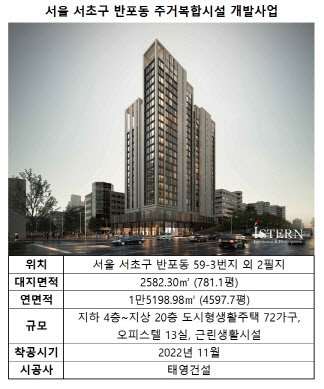

이 사업은 서울 서초구 반포동 59-3번지 외 2필지(59-4, 59-5) 2582.3㎡에 지하 4충~지상 20층 도시형 생활주택 72가구, 오피스텔 25실을 짓는 게 골자다. 시행사는 반포센트럴피에프브이(PFV), 시공사는 태영건설이 맡고 있다.

사업장은 서울지하철 3·7·9호선 환승역 고속터미널역과 9호선 사평역이 가까운 ‘쿼드러플’ 역세권 입지다. 고속터미널역에서 걸어서 14분, 9호선 사평역에서 걸어서 10분 거리다.

지난 2022년 11월 착공했으며, 당초에는 오는 2026년 1월 준공이 목표였다.

반포센트럴PFV 주주는 △보통주(이스턴투자개발 29.4%, 대우건설 19.6%) △우선주-1종(에큐온캐피탈 2.4%, KB증권 9.4%, 한국투자부동산신탁 5.9%) △우선주-3종(대우건설 0.6%) △우선주-4종(대우건설 22.9%) △우선주-5종(대우건설 8.6%) △우선주-6종(대우건설 1.2%)로 구성돼 있다.

|

| (자료=반포센트럴피에프브이 감사보고서) |

회사가 발행한 수종의 우선주별로 의결권 및 배당권 등에 차이가 존재한다. 대우건설은 이 사업에 시공사로 참여하는 대신 개발사업에 지분투자만 하는 것이 수익성 측면에서 더 유리하다고 판단했다.

반포센트럴PFV 보통주 지분이 가장 많은 이스턴투자개발은 지난 2013년 7월 설립된 시행사다. 최대 주주는 지난 2022년 말 기준 지분율 51.4%를 보유한 스카이밸류다. 우미글로벌(20.4%), 케이씨인베스트(13.2%), 하종진 이스턴투자개발 대표(12.5%), 강지애씨(2.5%)도 주주 명단에 있다.

스카이밸류 주요 주주로는 손화자씨(지분율 29%)와 케이지파트너스(29%), 이수정씨(42%)가 있다. 손화자씨는 이지스자산운용 최대주주이자, 이지스자산운용을 설립한 고(故) 김대영 전 이사회 의장의 부인이다.

시공사 태영건설은 대출실행일로부터 41개월이 되는 날까지 이 사업의 사용승인을 득해야 하는 책임준공 의무가 있다. 이 의무를 이행하지 않을 경우 태영건설은 반포센트럴PFV의 대출채무를 중첩적으로 인수해야 한다.

그러나 태영건설이 작년 12월 28일자로 채권은행 등의 공동관리절차(워크아웃)를 신청했고, 그로부터 1개월 후까지 그 사유가 해소되지 않았다. 이에 따라 반포센트럴PFV의 프로젝트금융 차입금의 차입약정상 기한이익상실(EOD) 사유가 발생했다.

이후 반포센트럴PFV는 해당 금융기관과 추가 사업비 재원조달 방안을 포함한 사업정상화 방안을 검토 및 논의했다. 반포센트럴PFV와 대우건설은 사업을 계속 진행하려 했지만, 일부 대주단이 공매를 원한 것으로 전해졌다. 시공사도 바뀌지 않았다.

태영건설 책임준공…KB증권, 사모사채 인수 확약

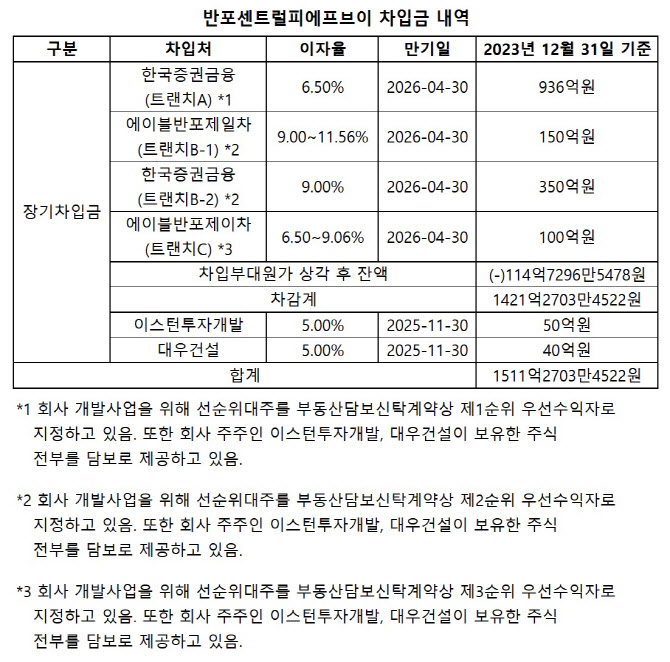

앞서 반포센트럴PFV는 사업에 필요한 자금을 조달하기 위해 대주단과 2380억원 한도의 대출약정을 체결했다. 각 트랜치별 대출금 한도는 △트랜치A 1520억원 △트랜치B-1 150억원 △트랜치B-2 350억원 △트랜치C 360억원이다.

대출약정상 대주단의 담보 및 변제 순위는 트랜치A, 트랜치B, 트랜치C 순이다. 특수목적회사(SPC) 에이블반포제일차, 에이블반포제이차는 유동화증권을 발행해 조달한 자금을 반포센트럴PFV에 대출하기 위해 설립된 특별목적회사다.

두 SPC는 반포센트럴PFV와 체결한 대출약정에 따라 지난 2022년 8월 31일 각각 자산유동화 전자단기사채(ABSTB) 150억원, 100억원을 발행해 조달한 자금으로 반포센트럴PFV에 대출을 실행한다. 또한 대출만기(2026년 4월 30일)까지 유동화증권을 차환발행할 예정이다.

△에이블반포제일차가 금리 9.00~11.56%에 빌려준 PF대출(트랜치B-1) 150억원 △에이블반포제이차가 금리 6.50~9.06%에 빌려준 PF대출(트랜치C) 100억원(360억원 한도)은 모두 오는 2026년 4월 30일 만기다.

|

| (자료=반포센트럴피에프브이 감사보고서) |

대출원금은 만기 일시상환 조건이며, 대출이자는 매 3개월 단위로 선급된다. 에이블반포제이차의 최초 대출실행 금액은 100억원이지만, 조건이 충족되면 260억원 잔여 한도 내에서 추가 대출실행이 가능하다.

이 때 조건이란 최초 대출실행일로부터 6개월이 지난 후 추가 대출실행을 위한 유동화증권 발행대금(또는 유동화대출 실행대금)이 SPC 계좌에 입금되는 경우 등을 말한다.

또한 반포센트럴PFV는 대출채무를 담보하기 위해 분양관리신탁계약(수탁자 한국투자부동산신탁)상 제2순위 우선수익권을 에이블반포제일차에, 제4순위 우선순익권을 에이블반포제이차에 교부했다.

KB증권은 이 PF대출 유동화 거래의 주관회사 및 자산관리자를 맡고 있다. NH투자증권은 업무수탁자 역할이다. 대출채권의 기한이익이 상실되는 경우 등 업무위탁계약서상 유동화 프로그램 중단사유가 발생하는 경우, 유동화증권 발행은 중단된다.

또한 대출만기일까지 유동화증권을 차환발행하는 과정에서 회차별 유동화증권이 발행 당일 모두 판매되지 않아 기존에 발행된 유동화증권을 상환하지 못할 유동성 위험이 존재한다. KB증권은 이같은 위험을 통제하기 위해 사모사채 인수확약 의무를 부담하고 있다.

기존에 발행한 유동화증권을 상환할 자금이 부족할 경우 KB증권은 각각 150억원, 100억원 한도 내에서 에이블반포제일차, 에이블반포제이차가 발행하는 사모사채를 인수하기로 약정했다.

1 week ago

5

1 week ago

5

![트레저 내년 플랜 나왔다..양현석 "YG 새 데뷔 아이돌도 공개"[공식]](https://thumb.mtstarnews.com/21/2024/12/2024120209091479625_1.jpg/dims/optimize/)

![‘10안타 9득점’ 타선 응집력 앞세운 일본, ‘미리보는 결승전’서 대만 제압…국제대회 27연승 질주! [프리미어12]](https://pimg.mk.co.kr/news/cms/202411/23/news-p.v1.20241123.412a03f6ae18450291150c4e6a78d0d6_R.jpg)

English (US) ·

English (US) ·