[이데일리 원다연 기자] 신한투자증권은 1일 DGB금융지주(139130)에 대해 올해 실적 정상화로 탄력적인 주가 상승이 기대된다며, ‘매수’ 투자의견을 유지하고 목표가를 종전 1만 500원에서 1만 1500원으로 상향 조정한다고 밝혔다. 전일 종가는 8980원이다.

은경완 신한투자증권 연구원은 “1분기 예상 지배주주순이익 1506억원으로 컨센서스를 14.0% 상회할 것”이라며 “대규모 추가 충당금 부재에 따른 대손비용 안정화가 실적 개선을 견인할 것”이라고 밝혔다.

은 연구원은 “자본비율 및 수익성 개선에 방점을 둔 경영전략으로 대출자산은 0.5% 내외 증가하고 이에 순이자마진은 전분기 수준을 유지할 것”이라며 “보통주자본비율 역시 소폭 개선 되며 11.8% 상회를 기대한다”고 봤다. 그는 “반면 수수료이익은 PF 업황 부진 여파가 이어질 것”이라고 덧붙였다.

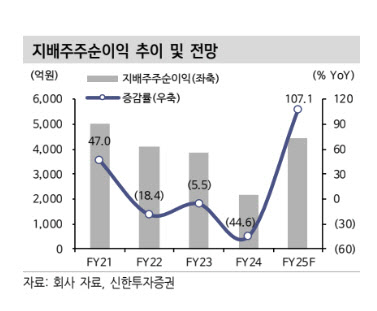

연간 지배순이익과 자기자본이익률(ROE)은 전년 대비 107.1% 증가한 4451억원, 7.2%로 추정했다.

은 연구원은 “지난 4분기 실적 발표에서 상반기 400억원(진행률 약 63%)의 자사주 매입 및 소각을 결정했는데 상반기 호실적을 바탕으로 하반기 추가 200억원의 자사주 매입 및 소각을 기대한다”며 “이를 반영한 2025년 총주주환원율은 35.5%(배당성향 22.0%+자사주 매입 및 소각 13.5%)로 추정한다“고 밝혔다.

그는 “최근 대내외 불확실성 확대에 따른 주가 조정으로 주가순자산비율(PBR) 0.25배에서 거래중으로 하방 리스크는 극히 제한적”이라며 “뚜렷한 업종 상승 모멘텀이 없는 구간에서 낮은 가격과 실적 턴 어라운드 스토리가 부각될 수 있다”고 평가했다.

|

1 day ago

2

1 day ago

2

![[단독] 스틱·JKL·베인 등 5곳, HS효성첨단소재 숏리스트 선정](https://static.mk.co.kr/facebook_mknews.jpg)

English (US) ·

English (US) ·