[이데일리 장영은 기자] 지난해 기준 우리나라 성인들의 금융 이해력 점수가 2년 전에 비해 소폭 하락했다. 금융태도는 상승한 반면, 금융지식과 금융행위는 하락한 결과다.

세부 항목에서는 평소 재무 상황 점검과 장기 재무목표 설정 등 재무 계획과 관련한 활동과 복리 이자에 대한 이해도가 가장 취약한 것으로 나타났다, 또 소비보다는 저축을, 현재보다는 미래를 선호했으며, 가장 중요한 장기 재무 목표는 주택구입이었다.

|

| (이미지= 챗GPT) |

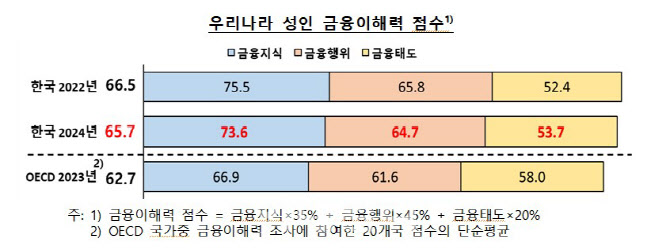

28일 한국은행과 금융감독원이 발표한 ‘2024 전국민 금융이해력 조사’ 결과에 따르면 우리나라 성인의 금융이해력은 65.7점으로, 2022년 조사(66.5점) 대비 0.8점 하락했다.

이번 조사는 전국 만 18∼79세 성인 2400명을 대상으로 합리적이고 건전한 금융생활에 필요한 △금융지식 △금융행동 △금융태도 등 금융에 대한 전반적인 이해도를 면접 설문 조사하는 방식으로 이뤄졌다.

부문별로는 금융지식이 73.6점으로 가장 높았고, 금융행위 64.7점, 금융태도 53.7점 순이었다. 경제협력개발기구(OECD) 평균 대비 금융지식과 금융행위 점수는 높았지만 금융태도는 낮았다.

|

| (자료= 한국은행) |

금융지식의 경우 이자 개념(96.7점)에 대한 이해도는 가장 높은데 비해 복리이자 계산(44.9점)에 대한 이해는 상당히 낮았다. 지난해 금융지식 점수 하락은 인플레이션이 실질 구매력에 미치는 영향에 대한 이해도 점수가 큰 폭 하락한 것이 주 원인이었다. 지난해 물가상승률이 둔화하면서 인플레이션에 대한 관심도가 줄었기 때문으로 분석됐다.

|

| (자료= 한국은행) |

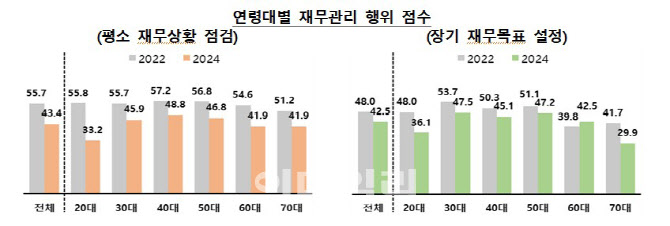

금융행위 항목 중에선 평소 재무상황 점검(55.7점→ 43.4점)과 장기 재무목표 설정(48점→ 42.5점) 등의 점수가 직전 조사 때보다 더 떨어지면서 재무 관리에 여전히 취약한 것으로 드러났다. 특히 20대 청년층의 재무점검(55.8점→ 33.2점) 및 재무목표(48점→ 36.1점)는 큰 폭으로 떨어지면 평균을 밑돌았다. 반면, △저축활동(98점) △가계수지 적자 해소(88.7점) △예산 관리(82.1점) 등에는 적극적이었다.

장기재무 목표가 있는 경우 가장 중요한 재무목표는 주택구입(25.8%), 자산 증식(19.9%), 결혼자금(17.4%) 등의 순이었다.

금융태도와 관련해서는 소비보다는 저축을, 현재보다는 미래를 선호한다는 응답이 2년 전에 비해 늘었다.

|

| (자료= 한국은행) |

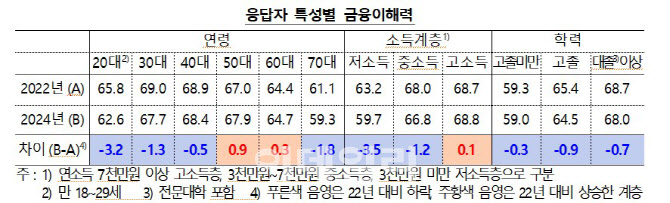

응답자 특성별로는 20대·70대, 저소득, 고졸 미만 등의 금융이해력이 상대적으로 낮았다. 노후준비와 자산운용에 관심이 많은 50~60대와 고소득층의 점수는 상승했지만, 청년층·노령층·저소득층의 점수는 하락하며 계층별 격차가 확대됐다.

한은 관계자는 “금융지식과 관련해 유관기관과의 협력을 통해 고령층 등 취약계층의 교육 접근성을 제고하고 수요자가 필요로하는 맞춤형 금융교육 콘텐츠를 지원할 것”이라며 “금융행위 부문에 대해서는 청년층 대상 1:1 재무상담과 ‘e-금융교육센터’ 등 온라인 플랫폼을 통해 합리적 재무의사결정 지원을 위한 금융교육 콘텐츠 제공 확대해 나가겠다”고 밝혔다.

한편, 2022년 처음 실시한 디지털 금융이해력 조사에선 우리나라 성인의 점수는 45.5점으로 직전 조사(42.9점)에 비해서는 2.6점 상승했으나 일반 금융이해력 점수를 크게 밑돌았다. 부문별로는 디지털 금융지식이 55.5점, 금융행위 41.8점, 금융태도 40.4점이었다.

5 hours ago

2

5 hours ago

2

![[ET라씨로] SK텔레콤, 유심 해킹사태에 하락](https://img.etnews.com/news/article/2024/02/07/mcp.v1.20240207.ea70534bb56a47819986713ff0b3937c_P1.gif)

English (US) ·

English (US) ·