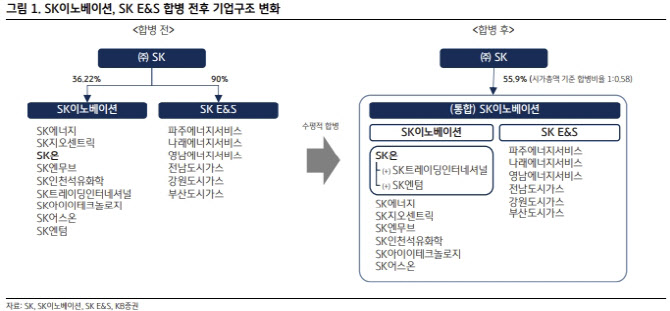

[이데일리 박순엽 기자] KB증권은 20일 SK이노베이션(096770)에 대해 SK E&S와의 합병을 성공적으로 마무리하리라고 판단했다. 투자의견은 ‘매수’, 목표가는 15만원 ‘유지’했다. 전 거래일 종가는 11만 2700원이다.

전우제 KB증권 연구원은 “SK이노베이션과 SK E&S 합병은 성공적으로 마무리될 것으로 예상된다”며 “합병 시너지, 비중 유지를 위한 기관 매수세 기대감 등으로 합병을 긍정적으로 평가한다”고 말했다.

|

| (표=KB증권) |

전 연구원은 지난달 27일 임시주주총회에서 합병계약 체결 승인 안건이 86%의 찬성률로 통과됐으며, 지난 13일까지 접수된 주식매수청구권 규모가 3300억원대로 보도된 점에서 이번 합병이 성공할 확률이 높다고 판단했다.

전 연구원은 “증권사를 통한 주식매수청구권 접수는 지난 13일에 마감됐으며, 19일 종가가 청구가액(111,943원) 대비 높아 추가 신청은 제한적일 것”이라며 “주식매수청구권 행사 규모가 3300억원으로 마무리된다면, 시장 예상치인 8000억~1조 4000억원 대비 낮게 종료돼 SK이노베이션은 5000억~1조원의 여유 자금이 생기게 된다”고 설명했다.

또 △합병 시너지(제품·원재료 판매망, 인력 공유 및 재무 안정화) △비중 유지를 위한 기관 매수세 기대감 △SK온의 개별적 합병(SKTI·SK엔텀)에 따른 재무 개선 △모회사 재무 안정화에 따른 SK온 자금조달 안정화 효과를 예상하면서 합병을 긍정적으로 평가했다.

전 연구원은 SK이노베이션의 올 3분기 영업손실이 1583억원으로 적자 확대를 추정했다. 정유 부문은 정제마진이 2분기와 유사하나 유가 하락에 재고평가·래깅 효과가 발생했을 것으로 전망했다.

화학부문은 PX 마진 하락에 E&P는 유가 하락에 8~9월 실적 둔화를 예상했다. SK온은 판매가격 상승과 판매량 증가에 따른 적자 축소를 기대했다. 11월부터 합병되는 SK E&S의 실적 기여도 기대했다.

전 연구원은 “핵심 경쟁력은 가스 직도입에 따른 원가 차이, 경쟁 발전 공기업 대비 인원 효율화, 설비·정비에 따른 에너지 전환 효율성 차이”라며 “직도입 지역 중 미국·인니의 LNG 수입 가격은 ex-미국 지역 대비 16%, 19% 저렴하며, 이는 발전소 이익률로 직결된다”고 말했다.

3 hours ago

2

3 hours ago

2

![[특징주]블루엠텍, 유럽의약품청 심장 질환에 ‘위고비’ 사용 지지에 ↑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000355.jpg)

![[특징주]퓨런티어, 테슬라 로보택시로 수요 반등 기대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000342.jpg)

![[특징주]금양, 2.3조원 규모 해외 수주에 14%대↑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000339.jpg)

![[특징주]넥스트바이오, 하부 위장관 출혈 치료 효과 입증에 ↑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000334.jpg)

![[특징주]유한양행, 美 제약사 HIV 치료제 원료의약품 공급에 강세](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000333.jpg)

![SAP S4HANA R2R Configuration Guide [74 Pages PDF]](https://amuse.peoplentools.com/site/assets/img/broken.gif)

English (US) ·

English (US) ·